Annuitetslån vs. Serielån: Fordeler og ulemper

Et valg de fleste ikke tar stilling til kan bety over 100 000 kroner i økte rentekostnader. Gjør et opplyst valg når du velger mellom annuitetslån og serielån.

Annuitetslån er den klart vanligste måten å strukturere et boliglån i Norge. Så vanlig at bankene vanligvis ikke spør og bare forutsetter at det er det du ønsker når du tar opp lån, til tross for at valget er svært viktig. Alternativet til annuitetslån heter serielån.

På grunn av summene involvert i et boliglån burde du ikke ta dette valget på autopilot. For et lån på 4 millioner strukket over 25 år betaler du over 100 000 kroner mer i renter om du velger annuitetslån, selv med dagens lave rentenivå. For større lån blir forskjellen enda større.

Sjekk forskjellen for ditt lån: Prøv Lån.no sin boliglånskalkulator. (Funksjonen ligger under «vis flere valg».)

Med andre ord burde du i det minste bruke 15 minutter på å sette deg inn i om det er verdt å betale så mye mer. I denne artikkelen prøver vi å forklare kort og enkelt hva som er forskjellen på annuitetslån og serielån.

Avdrag: Den summen du betaler på lånet som trekkes fra hva du skylder banken.

Rente: Det banken tar betalt for å låne deg penger. Om du ikke betaler renter øker lånet tilsvarende.

Totalbeløp: Summen av renter og avdrag du betaler inn til banken.

Se flere begreper i ordlisten.

De viktigste forskjellene mellom lånetypene

Et annuitetslån kjennetegnes ved at man betaler samme totalbeløp hver måned. Summen av renter og avdrag blir samme beløp hver måned ved at man betaler mindre avdrag (og mer renter) i starten av låneperioden og så gradvis øker med årenes løp.

Med et serielån betaler man ned like store avdrag på lånet hver måned. Da blir totalbeløpet høyest de første årene (når man har mye lån utestående) og så faller det gradvis ettersom man betaler avdrag.

| Annuitetslån | Serielån | |

|---|---|---|

| Forutsigbar sum hver måned | Forskjellig sum hver måned | |

| Høyere rentekostnad | Lavere rentekostnad | |

| Lettere å betale i starten | Mest å betale de første årene | |

| Mest utsatt for renteendringer | Mindre utsatt for renteendringer |

Kan spare 143 000 kroner med serielån

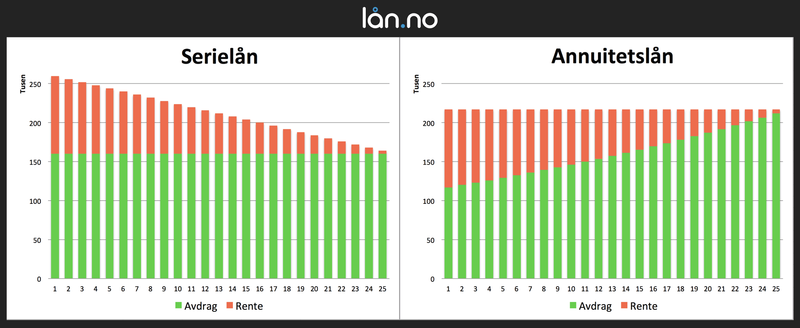

Figuren nedenfor illustrerer hvordan nedbetalingen av et lån på fire millioner kroner over 25 år blir ved serielån og annuitetslån. Eksempelet er forenklet med en fast rente på 2,5 prosent gjennom hele perioden. De første 11 årene betaler man et høyere totalbeløp med serielån enn annuitetslån, men dette mer enn kompenseres av de 14 siste årene der totalbeløpet man må betale faller langt under annuitetslånet.

I dette forenklede eksempelet betaler man 143 000 kroner mer i renter med annuitetslån. 10 års fastrente ligger i skrivende stund (2020) på rundt 2 prosent for de beste boliglånskundene, som er historisk lavt. Ved to prosent rente over 25 år – som kanskje de mest optimistiske sjelene håper på – ville det fremdeles blitt rundt 82 000 kr dyrere med annuitetslån.

Sjekk forskjellen for ditt lån: Prøv Lån.no sin boliglånskalkulator. (Funksjonen ligger under «vis flere valg».)

I reell kjøpekraft blir forskjellen noe mindre på grunn av inflasjon, men det er likevel snakk om betydelige summer, spesielt om rentene skulle stige fra de historisk lave prosentene lånekunder får i dag.

1) Annuitetslån – Populært av en grunn

Det er i hovedsak to grunner til at annuitetslån likevel er populært:

- Lavere lånebetalinger i begynnelsen, som er fint om man har tøyd strikken litt ekstra.

- En tilsynelatende forutsigbar sum hver måned (men se under).

Mange forventer lønnsvekst over tid, og det gir mer mening å ikke ha de høyeste betalingene når lønnen er som lavest. Samtidig er det ingen garantier for at man har en bedre betalt jobb i fremtiden, som for eksempel mange norske oljearbeidere kan attestere på.

Aller best for banken

Siden annuitetslån gir mer forutsigbare betalinger og høyere renteinntekter til banken, er det heller ikke unaturlig at banken foretrekker dette.

For banken er den eneste mulige nedsiden med annuitetslån en marginalt høyere risiko for å ikke få lånet tilbakebetalt, men den mer enn kompenseres av høyere rentebetalinger.

Ikke så sikkert som mange tror

Vær oppmerksom på at månedsbeløpet fortsatt kan endre seg med et annuitetslån, i takt med endringer i rentenivået. Faktisk er annuitetslån mer renteutsatt enn serielån, fordi du betaler ned mindre på lånet i de første årene når renten er mer forutsigbar.

Om du faktisk er avhengig av forutsigbare betalinger bør du derfor ikke kun velge annuitetslån, men også fastrentelån. Da har du en fastsatt rente over en gitt årrekke, men må til gjengjeld betale et ytterligere rentepåslag for denne sikkerheten.

Lurer du på noe om boliglån? Få svar på det du lurer på i vår artikkelserie om temaet.

- Alt du trenger å vite om rammelån

- Annuitetslån vs. serielån: Fordeler og ulemper

- Avdragsfrihet på boliglånet

- Slik får du mest ut av BSU

- Slik sparer du til bolig

- Boliglån uten egenkapital

- Byggelån

- Les dette før du kjøper første bolig

- Fastrentelån: Fordeler og ulemper

- Hyttelån

- Lån til sekundærbolig

- Topplån

- Bytte bank med boliglån

- Hva kan du gjøre ved rentestigning

- Dette avgjør om du får boliglån

- Slik får du boliglån når du er alene

- Alt om egenkapital til bolig

- Hvordan søke boliglån?

- Slik får du boliglån som ung

2) Serielån – Et smart alternativ

Ved å ta opp et serielån som du greit makter å betale i dag tar du mindre risiko. Høyere avdragsbetalinger betyr at du er mindre utsatt for oppsving i renta. På samme måte som du kan øke tilbakebetalingstiden på lånet om du ikke velger den maksimale nedbetalingsperioden fra start, kan du alltid bytte til annuitetslån senere for å få lavere avdrag om du skulle ha behov.

Den største fordelen med serielån er likevel uten tvil at det gir en lavere rentebelastning totalt sett, som forklart over.

Om du tåler å betale litt mer hver måned nå vil du kunne takke deg selv om noen år.

Argumentet mot å betale ned raskt

Årsaken til at serielån er billigere er jo at man betaler ned en større del av lånet tidligere, men det finnes motargument mot å gjøre dette.

Hvis man er eldre og ganske etablert, kan det faktisk være en fordel ved å beholde et større lån over tid: nemlig redusert formueskatt. Om den renten man betaler ikke er spesielt mye høyere enn inflasjonen (lav reell rente), vil det også kunne være økonomisk lønnsomt med mer gjeld, siden rentefradraget gir lavere skatt.

Men høyere lån gjør deg også mer utsatt for renteoppgang, så i så fall bør du sette til side pengene du sparer på å betale ned saktere som en buffer.

Regn ut forskjellen for ditt lån

Her på Lån.no har vi laget to smarte kalkulatorer for å regne ut total rentekostnad ved serielån og annuitetslån for ulike lånebeløp og rentenivå.

Boliglånskalkulatoren er den enkleste, mens vi også har en egen Boliglånskalkulator for par som viser hva hver person må betale i renter og avdrag for å ende på en gitt eierandel av boligen.

I begge kalkulatorene ligger funksjonen for annuitets- vs. serielån under «vis flere valg».